こんにちは、しょ~んです。

今回は毎月家賃収入を得る方法をご紹介いたします。

実はこれ、リベ大の受け売りです…。

以下の動画を参考にしました。

この動画を見たとき、REITが割安と感じたので、リスク許容できる金額で始めました。

また、毎月配当金が貰えるって、気分的にもいいですしね!

購入を始めたのが2020年9月です。

そこから約10ヶ月経過、2021年7月時点の運用結果を公開したいと思います。

また「REITとか何となく聞いたことあるけど、よう分からん…。」という方向けに、REITの仕組みや私が投資しているファンドについても解説していきます。

実際の不動産投資はハードルが高いですが、REITなら手軽に始められるかも知れませんよ?

本記事はリベ大動画の内容を通して私が実践した結果をお送りしています。

確実な情報は当該動画をご確認ください。

そして、リベ大の両学長も仰ってますが、投資は自己責任です。

それでは、最後までよろしくお願いします!

毎月家賃収入を得た気分になる方法

結論からお伝えします。

年4回分配金が貰えるJ-REITファンドを3つ買うことで、毎月分配金を貰います。

| コード | 銘柄 | 分配月 |

| 2556 | One ETF 東証REIT指数 | 1、4、7、10月 |

| 1343 | NEXT FUNDS 東証REIT指数連動型上場投信 | 2、5、8、11月 |

| 1488 | ダイワ上場投信-東証REIT指数 | 3、6、9、12月 |

どうですか?

見事に毎月分配金が貰えるようになっていますでしょ??

この3つのファンドはすべて”東証REIT指数連動型ETF”です。

??

東証REIT指数?ETF??

ご安心ください!次項で簡単に説明させていただきます!

いったん、これらは不動産を対象とした投資信託と考えてもらって結構です。

つまり、マンションやビルなど実際の不動産を持たなくても、このようなファンドに投資することで、分配金という形で間接的に家賃収入を得ることになります。

家賃収入を得た気分という理由はこのためです。

REITについて簡単に説明

J-REITとは

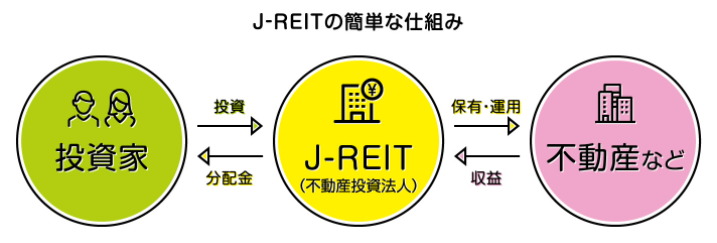

J-REITは、多くの投資家から集めた資金で、オフィスビルや商業施設、マンションなど複数の不動産などを購入し、その賃貸収入や売買益を投資家に分配する商品です。不動産に投資を行いますが、法律上、投資信託の仲間です。

もともとは、REITというはアメリカで生まれ、「Real Estate Investment Trust」の略でREITと呼ばれています。これにならい、日本では頭にJAPANの「J」をつけて「J-REIT」と呼ばれています。

出典:一般社団法人 投資信託協会

プロが投資家からお金を集めて不動産投資を行い、その儲けを投資家に還元する仕組みですね。

出典:一般社団法人 投資信託協会

投資信託は一般的に株式や債券に投資しますが、その不動産バージョンと捉えてよさそうです。

J-REITが投資信託と違うのは、東京証券取引所に上場されているという点です。

様々なJ-REITが上場されており、一つのJ-REIT=一つの企業と考えてOK、株を売買するように取引できます。

東証REIT指数とは

東京証券取引所に上場している全てのREIT銘柄を対象にした指数(インデックス)です。

各銘柄の時価総額に応じた組入れ比率になるように作られていますので、規模の大きいREITの価格変動ほど指数への影響が大きくなります。

TOPIXの不動産バージョンと考えてOKです。

東京証券取引所が算出・公表しています。

ちなみに、個々のREITは

- オフィスビル

- 商業施設

- 物流・インフラ施設

- ホテル(旅館)

- 住宅(マンション)

- ヘルスケア(介護・医療施設)

と様々な不動産物件に投資しており、特色や分配金利回り、値動きもさまざまです。

東証REIT指数に投資することは、日本のREIT全体に投資することとほぼ同義です。

分散投資効果でリスクを個別のREITに投資するよりも低く抑えることができます。

東証REIT指数連動型ETFとは

東証REIT指数に連動した価格変動を目指すETF(上場投資信託)です。

東証REIT指数(日本のREIT全体)が上がればETFの価格も上がります。

逆に、指数が落ちればETFの価格も落ちます。

日本の不動産市場全体の上がり下がりに身をゆだねる感じです。

なお、ETFには以下の特性があります。

- 分配金の原資は、ETFが保有している有価証券からの配当や受取利息が主なものとする。

- 配当や受取利息などの収益から費用を控除した全額を分配するものと法令等で定められている。

これは、儲けが無いにも関わらず無理して配当を出す”たこ足配当”が出来ない、ということです。

毎月分配金を貰うのですから、ETFのこの特性は安心できますね。(当然、業績が悪いと配当金は減ります。)

毎月分配型の投資信託には、この”たこ足配当”をやっているファンドもあるので要注意です。(=配当を貰っているが、その分元本も減っている。)

東証REIT指数の過去データ

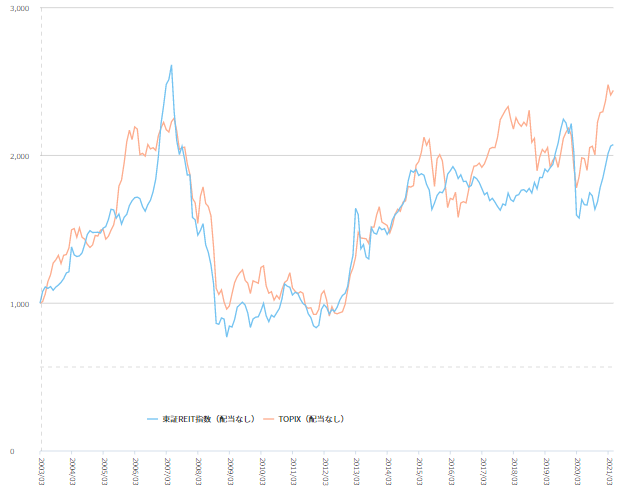

東証REIT指数の推移を見ておきましょう。TOPIXと比較したものです。

出典:J-REIT.jp マーケット概況

2021年3月までのデータです。やや古いですがご容赦ください。

コロナショック(2020/03)では株式よりも下落が大きく、また回復も遅いです。

ちなみに2021/7/6終値では2186.18です。

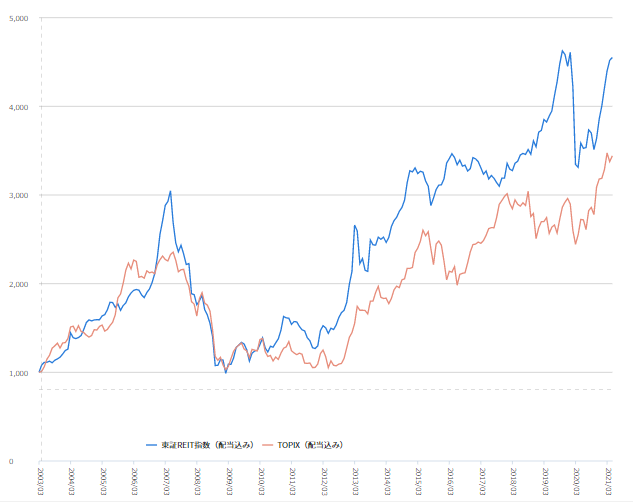

次に、こちらのデータ。

配当込みの推移をTOPIXと比較したものです。

出典:J-REIT.jp マーケット概況

配当を再投資し、複利の効果を享受した場合はこうなります。

不動産の高利回りが見事に表れていますね。

このように、一般的に不動産ファンドは株式よりもハイリスク・ハイリターンと言われます。

投資するのは資産の一部としたほうが良いと思われます。

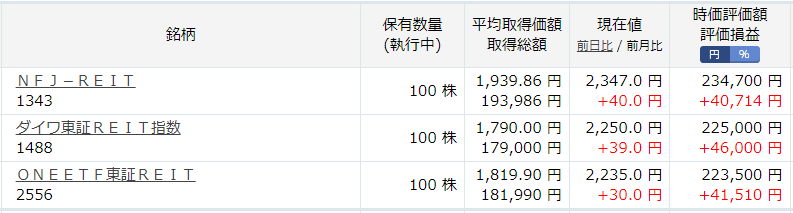

運用結果

| 取得総額合計 | 554,976 円 |

|---|---|

| 時価評価額合計 | 683,200 円 |

コロナの暴落から戻る前に購入を始めているので、含み益が約23%発生しています。

ありがとうございます!

そして、これまでの累計分配金は11,408円です。

トータルリターンは約25%!

ちょっと出来すぎかな…。

まとめ

購入時期が良かったのか、今のところ順調です。

ただ、現在の価格は買い増しを躊躇しますね。

暫くは買い増しせず分配金を細々と貰い続けたいと思います。

そして値段が下がった時には果敢に買い増しできるといいです!

リベ大のコンテンツはとても勉強になり、ただただ感謝です。

今回のJ-REIT投資はやってみて大正解でした(あくまで現時点では)。

入ってくる情報をきちんと咀嚼して、自己判断で行動していきたいと思います!

以上、最後までご覧下さりありがとうございます!

なお、繰り返しですが投資は自己責任でお願いします。